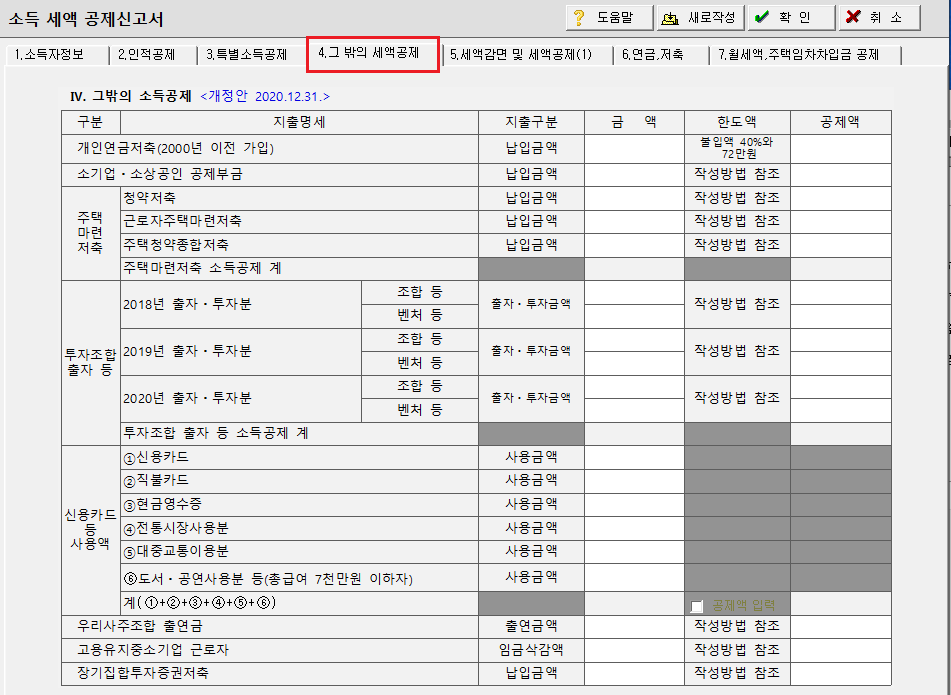

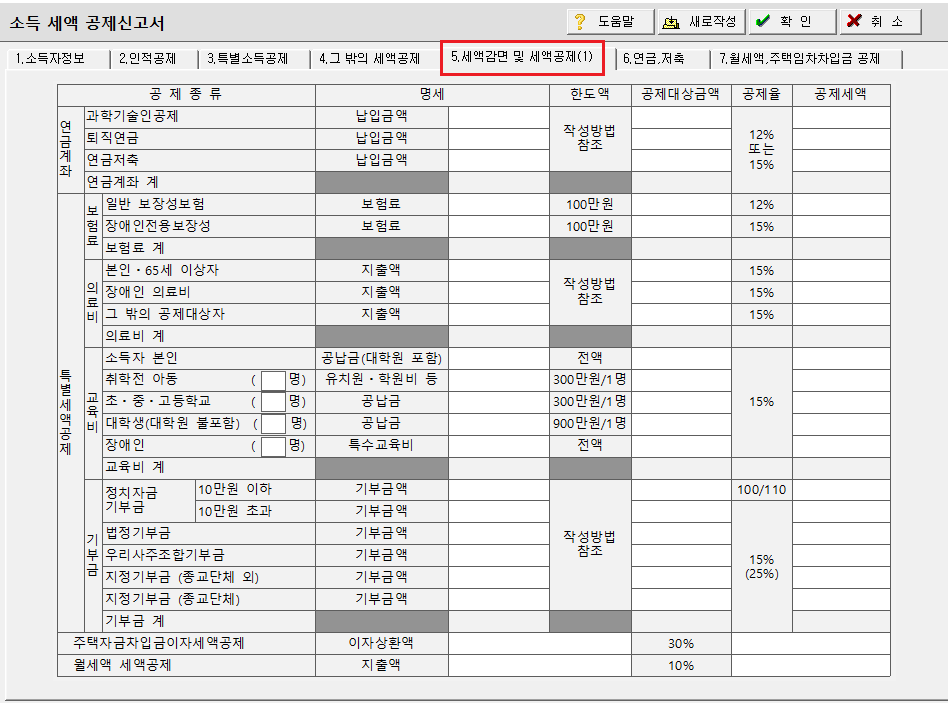

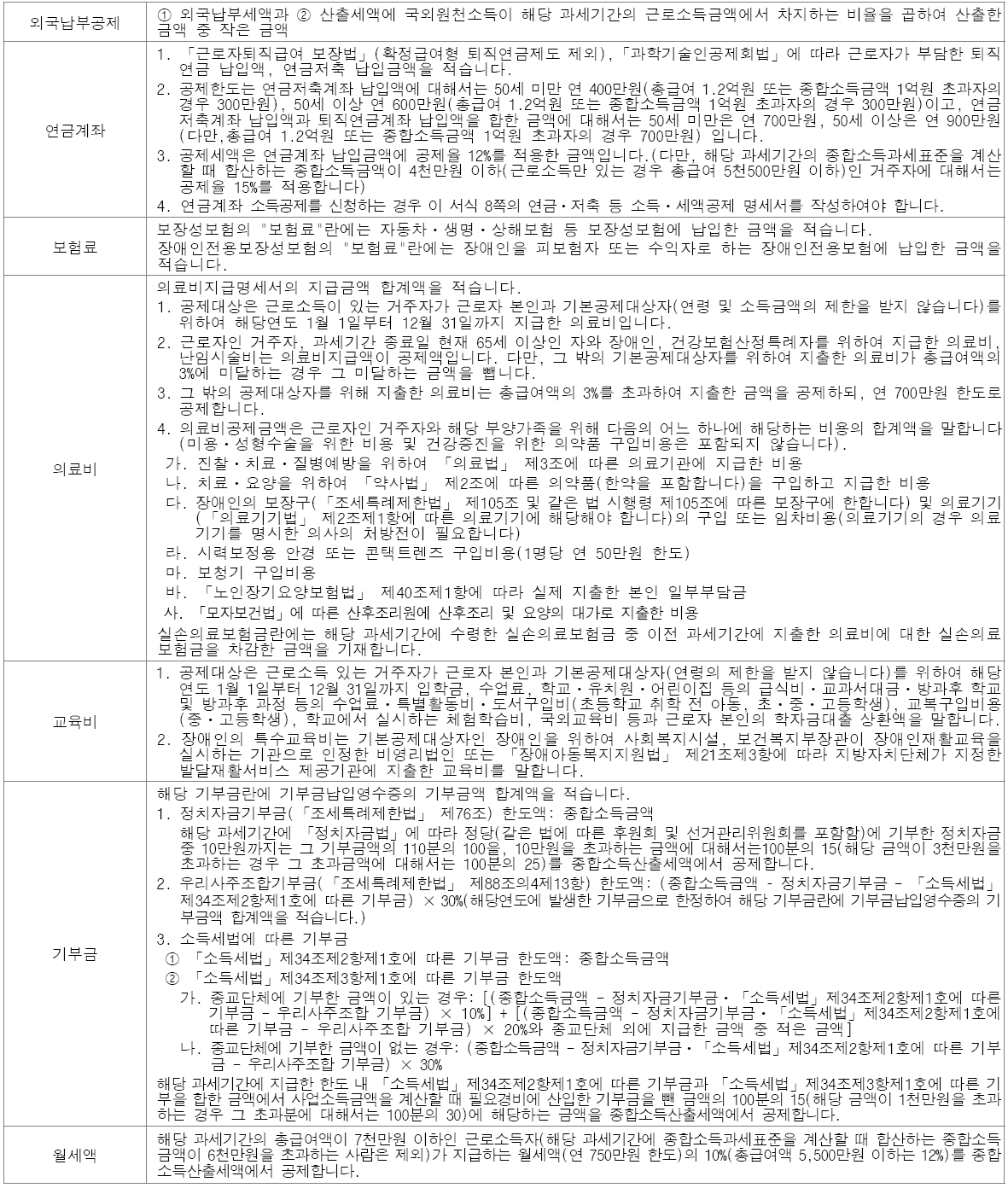

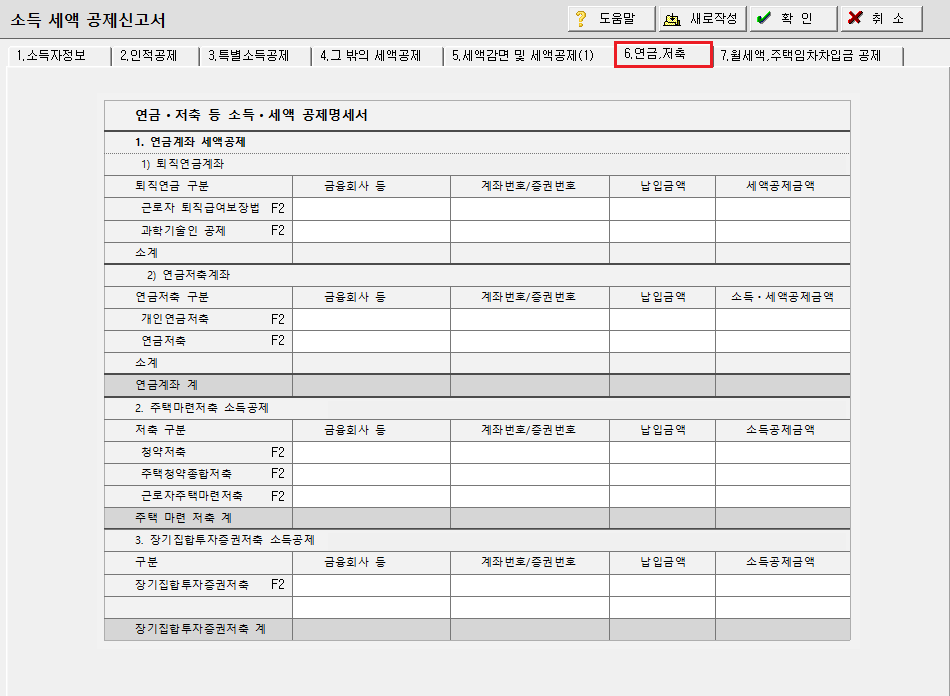

일반사항:

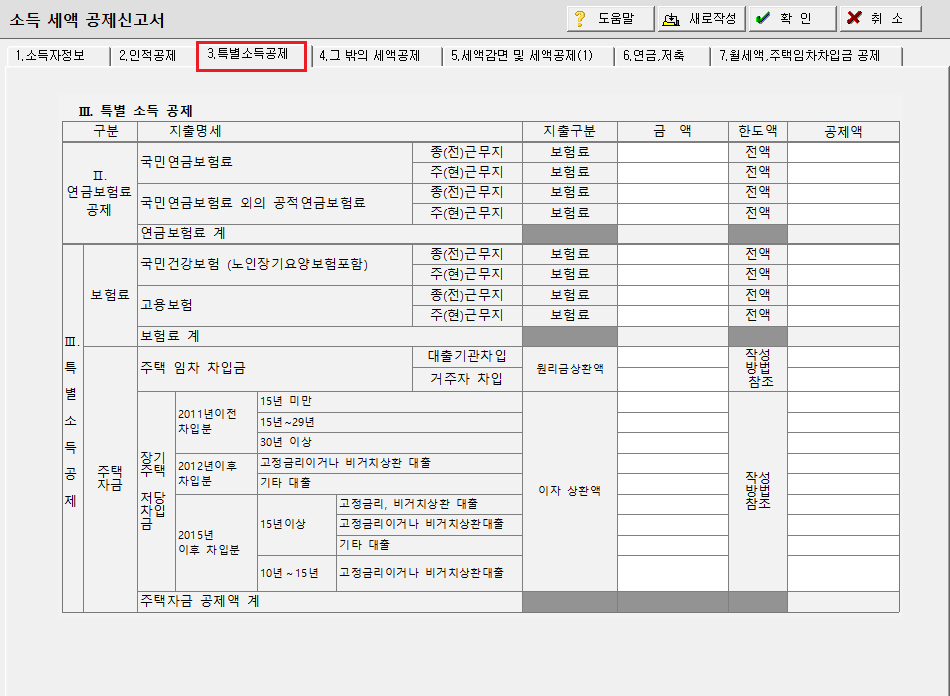

주택자금상환등증명서ㆍ장기주택저당차입금이자상환증명서의 납입금액 또는 상환액을 적습니다.

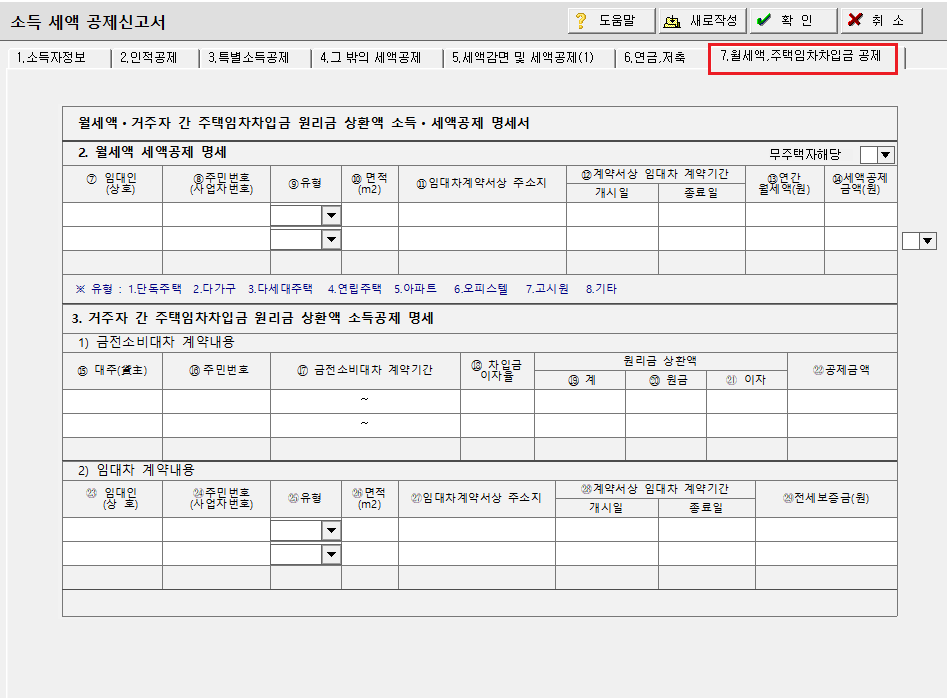

주택임차 차입금: 주택임차차입금 원리금 상환액: 해당 연도 주택임차차입금에 대한 원리금상환액의 40%까지 공제됩니다.

주택임차차입금 원리금 상환액은 대출기관차입분, 거주자로부터 차입분을 구분하여 작성하며 공제금액은 「조세특례제한법」 제87조에 따른 주택마련저축 소득공제와 합하여 연 300만원을 초과할 수 없습니다.

장기주택 저당차입금:

해당 과세기간에 지급한 이자상환금액(원금상환액은 제외합니다)을 적습니다. 2011년 이전 차입분은 상환기간 15년 미만, 15년 이상 29년 이하(「소득세법 시행령」 제112조제10항제5호 포함), 30년 이상(「소득세법 시행령」 제112조제10항제5호 포함)으로 구분하여 적고, 2012년 이후 차입분(상환기간 15년 이상)은 고정금리ㆍ비거치식 상환분과 기타 상환분을 구분하여 적고, 2015년 이후 차입분은 상환기간 15년 이상, 10년 이상 15년 미만으로 구분하여 적습니다.

기부금(이월분):

2013년 이전 기부금액 중 한도초과 등으로 공제받지 못하고 이월된 금액을 적습니다. 해당 연도 기부금액과 합하여 기부금공제 한도를 적용합니다. (2013년 이전 기부금액 중 이월된 기부금은 해당연도 기부금보다 우선하여 공제 적용합니다)

개인연금저축공제:

공제금액은 개인연금저축 납입액의 40%까지 공제됩니다.

해당 공제를 신청할 때에는 이 서식 제8쪽의 연금ㆍ저축 등 소득ㆍ세액 공제명세서를 작성해야 합니다.

주택마련저축공제:

해당 과세기간의 총급여액이 7천만원 이하인 근로소득자가 실제 납입한 금액[연 120만원 한도(2015년 이후 주택청약종합저축 납입액에 대해서는 연 240만원 한도)]을 기준으로 40%까지 공제됩니다.(2014년 이전 가입자 중 총급여 7천만원을 초과하는 자는 2017년 납입 분까지 종전 규정에 따라 공제)

해당 공제를 신청할 때에는 이 서식 제8쪽의 연금ㆍ저축 등 소득ㆍ세액 공제명세서를 작성해야 합니다.

소기업ㆍ소상공인 공제부금소득공제:

해당 과세기간의 공제부금 납부액과 300만원(근로소득금액이 4천만 원 이하인 경우에는 500만원, 근로소득금액 1억 원 초과하는 경우에는 200만원) 중 적은 금액을 적습니다.

투자조합 출자공제:

「조세특례제한법」 제16조에 따라 중소기업창업투자조합 등에 출자 또는 투자한 금액을 적습니다.

공제금액은 출자금액 등의 10%까지 공제되나, 개인투자조합 또는 벤처기업에 직접투자하는 경우 출자금액 등의 3천만원 이하분은 100%, 5천만원 이하분은 70%, 5천만원 초과분은 30%까지 공제됩니다.

신용카드등 소득공제:

1. "사용금액"란에는 카드사 등에서 발급한 신용카드등 사용금액 확인서에 따른 공제대상액의 합계액(해당 연도 1월 1일부터 12월 31일까지 사용금액을 말합니다)을 적습니다.

사용금액에는 사업관련비용을 뺀 금액을 적습니다.

2. 다른 거주자의 기본공제를 적용받지 않은 배우자와 생계를 같이하는 직계존비속의 사용금액도 포함됩니다. 다만, 연간소득금액이 100만원(근로소득만 있는 경우에는 총급여액 5백만원) 이하인 사람에 한정합니다.

3. 공제금액: ①+②+③+④+⑤-⑥에 해당하는 금액

※ 도서ㆍ공연등 사용분은 총급여 7천만원 이하인자에 대하여 적용하며, 7천만원 초과자는 각 지불수단별 사용금액의 합계액에 해당 금액을 포함하여 계산합니다.

① 전통시장사용분(신용카드ㆍ현금영수증ㆍ직불카드ㆍ선불카드) × 40%(20년 3월 1일∼7월 31일 사용분 80%)

② 대중교통이용분(신용카드ㆍ현금영수증ㆍ직불카드ㆍ선불카드) × 40%(20년 3월 1일∼7월 31일 사용분 80%)

③ 도서ㆍ신문ㆍ공연ㆍ박물관ㆍ미술관(이하 이 서식에서 "도서ㆍ공연등 사용분"이라 하며, 총급여 7천만원 이하자만 기재합니다)사용분 (신용카드ㆍ현금영수증ㆍ직불카드ㆍ선불카드) × 30%(20년 3월 1일∼3월 31일 사용분 60%, 20년 4월 1일∼7월 31일 사용분 80%)(신문 사용분의 경우 2021년 1월 1일 이후 사용하는 분부터 적용합니다)

④ 현금영수증, 직불ㆍ선불카드사용분[전통시장ㆍ대중교통, 도서ㆍ공연등 이용(사용)분에 포함된 금액 제외] × 30%(20년 3월 1일∼3월 31일 사용분 60%, 20년 4월 1일∼7월 31일 사용분 80%)

⑤ 신용카드사용분(= 신용카드등 사용금액 합계액 - 전통시장사용분 - 대중교통이용분 – 도서ㆍ공연등 사용분 - 현금영수증, 직불ㆍ선불카드사용분) × 15% (20년 3월 1일∼3월 31일 사용분 30%, 20년 4월 1일∼7월 31일 사용분 80%)

⑥ 신용카드등 소득공제금액에서 차감하는 다음의 어느 하나에 해당하는 금액

우리사주조합 출연금 소득공제:

우리사주출연금 중 연 400만원(「조세특례제한법」 제16조제1항제3호의 벤처기업 등의 우리사주조합의 경우 연 1,500

만원)을 한도로 소득공제합니다.

고용유지중소기업근로자 소득공제:

고용유지중소기업에 근로를 제공하는 상시근로자에 대하여 2021년 12월 31일이 속하는 과세연도까지 임금삭감액에 50%에 해당하는 금액을 해당 과세연도의 근로소득금액에서 공제합니다. 이 경우 공제할 금액이 1천만원을 초과하는 경우에는 그 초과하는 금액은 없는 것으로 합니다.

장기집합투자증권저축:

해당 과세기간에 장기집합투자증권저축 납입액(연 600만원 한도)을 기준으로 40%까지 공제됩니다.

해당 공제를 신청할 때에는 이 서식 제8쪽의 연금ㆍ저축 등 소득ㆍ세액 공제명세서를 작성해야 합니다.

| 목차 | 제 목 | 조회 |

|---|---|---|

| -> | 파란색: 간편장부 신고, 빨간색: 복식부기(자기조정) 신고 시 필요 | 277 |

| ※ | 기본정보 | 642 |

| 회사정보 | 552 | |

| 사업소득 납세자정보 | 497 | |

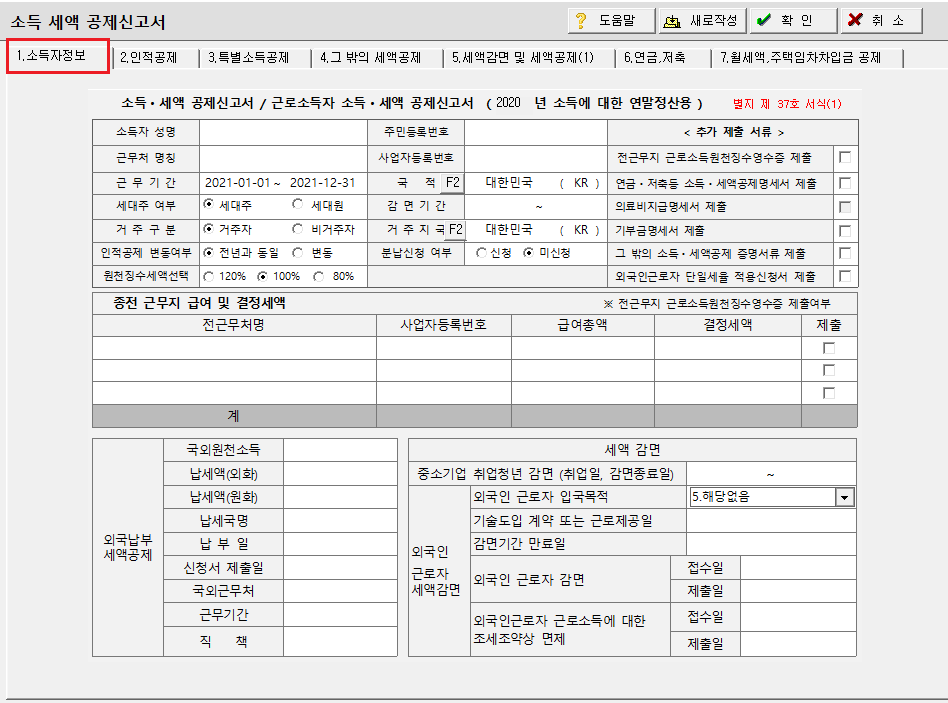

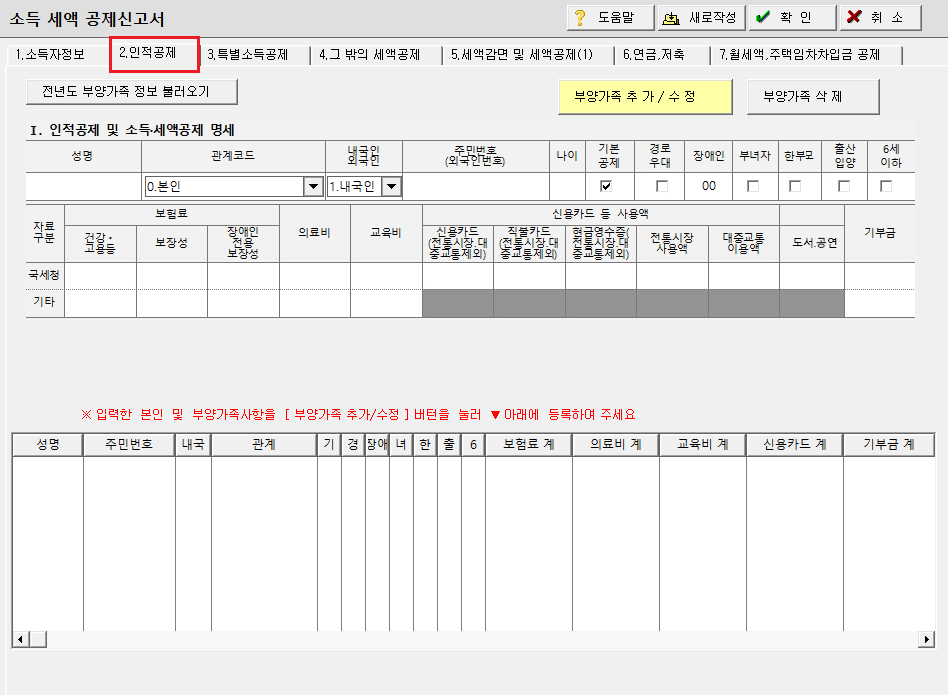

| 소득공제신고서/근로소득자공제신고서 | 738 | |

| 01 | 간편장부 신고 | 285 |

| 총수입금액필요경비계산서 | 717 | |

| 간편장부소득금액계산서 | 390 | |

| 추계신고(장부무기장) | 215 | |

| 기준경비율-추계소득금액계산서 | 497 | |

| 추계소득금액 및 주요경비계산명세 | 359 | |

| ※ | 표준재무제표 | 505 |

| 표준대차대조표 | 539 | |

| 표준손익계산서 | 348 | |

| 표준원가명세서 | 353 | |

| 표준합계잔액시산표 | 415 | |

| 01 | 소득금액 조정계산 | 281 |

| *조정계산서 | 603 | |

| 소득금액조정합계표 | 328 | |

| 총수입금액조정명세서 | 491 | |

| *조정후수입금액명세서 | 356 | |

| 02 | 소득금액명세서 | 267 |

| 1) 사업소득명세서 | 403 | |

| 2) 근로, 기타, 연금소득 | 335 | |

| 3) 금융소득-이자소득명세서 | 322 | |

| 03 | 종합소득금액 및 결손금 | 384 |

| 04 | 소득공제명세서 | 299 |

| 05 | 기부금 및 조정명세서 | 388 |

| 06 | 종합소득 산출세액계산 | 425 |

| 07 | 세금감면 및 공제 | 268 |

| 기장세액공제신청서 | 394 | |

| 세액감면(면제)신청서 | 354 | |

| 세액공제신청서 | 374 | |

| 세액공제명세서 | 328 | |

| 08 | 가산세액계산서 | 256 |

| 09 | 기납부세액명세서 | 341 |

| 10 | 세액계산-종합소득세 | 340 |

| 11 | 전자신고 파일생성 | 523 |